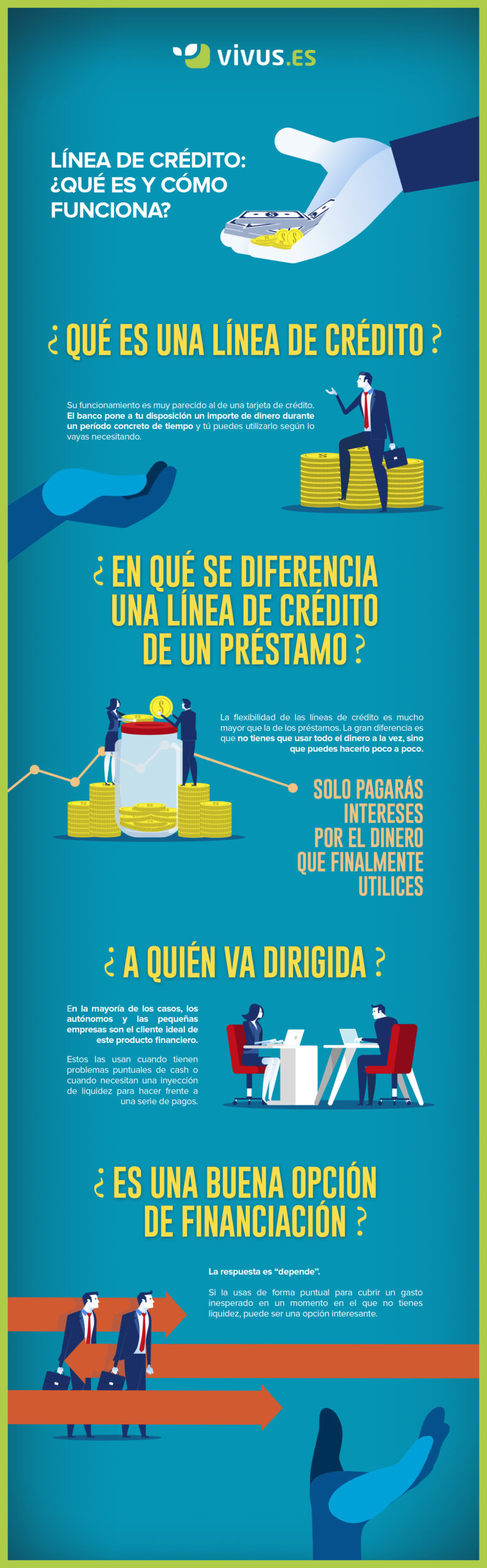

Es un monto de dinero que el banco entrega al dueño de la cuenta corriente, para ser utilizado cuando no tiene fondos en ésta. La Línea de Crédito representa un crédito permanente para ser usado en cualquier momento y debe ser cubierto en los plazos que se indiquen en el contrato entre el cliente y el banco.El 1 de enero de 2020 entró en vigencia una ley que establece el pago automático de la línea de crédito. Cuando se recibe un depósito o abono en la cuenta corriente, este dinero se destina inmediatamente a pagar la línea de crédito. Este permite reducir el pago de intereses en la liquidación que realiza el banco a final de mes.

¿Cuándo se paga una línea de crédito?

Cuando se recibe un depósito o abono en la cuenta corriente, este dinero se destina inmediatamente a pagar la línea de crédito. Este permite reducir el pago de intereses en la liquidación que realiza el banco a final de mes.

¿Qué es una línea de crédito de un ejemplo?

Una línea de crédito es, a su vez, una forma de crédito rotativo, y esto significa que tu crédito es renovado por el banco automáticamente mientras pagas la deuda. Por ejemplo, digamos que recibes una línea de crédito de $30,000 y todos los meses retiras y usas $5,000.

¿Cuánto se paga por una línea de crédito?

El interés de la línea de crédito varía según cada entidad, pero suele estar entre el 15% y 21%. Además algunas entidades cobran comisión cada vez que utilizas el dinero (importe por retiro), esta comisión está entre el 0,30% y 4%. Si no utilizas el dinero no pagas nada de comisiones ni de intereses.

¿Qué pasa si no pagas la línea de crédito?

Atrasarse en el pago de un crédito puede traer efectos desagradables. Cuando existe retardo en el pago de la deuda, el Banco puede comenzar a cobrar intereses penales según las condiciones pactadas en el pagaré, los que normalmente se fijan considerando la tasa máxima convencional.

¿Cómo se pagan los intereses de una línea de crédito?

¿Cómo se cobran los intereses de la línea de crédito? El banco te cobra los intereses únicamente por el monto utilizado por cada día de uso a lo largo del mes. Mientras más bajo el monto que uses diariamente, menos intereses le pagas al banco.

¿Qué diferencia hay entre crédito y línea de crédito?

Recepción del dinero: una de las principales diferencias entre ambos productos financieros, tiene que ver con la recepción del dinero. En el caso de un crédito personal, éste se recibe al principio, mientras que en la línea de crédito se puede solicitar según se vaya necesitando.

¿Qué diferencia hay entre un préstamo y una línea de crédito?

Mientras un préstamo facilita todo el dinero solicitado de una sola vez en el momento de su concesión, en un crédito el banco pone a disposición de cliente una cantidad de dinero, que puede utilizarla en función de sus necesidades, disponiendo de toda la cantidad prestada, de una parte o nada.

¿Cómo se maneja una línea de crédito?

Las líneas de crédito casi siempre son ofrecidas por prestamistas como bancos o cooperativas de crédito y, si califica, puede utilizarla con un monto máximo durante un periodo de tiempo determinado. Usted tendrá que pagar los intereses sólo cuando solicite un préstamo de la línea de crédito.

¿Cómo saber cuál es mi línea de crédito?

Para saber cuál es tu línea de crédito podrás conocerlo en el reporte mensual que envía la entidad bancaria sobre tu consumo. En la parte superior podrás conocer la línea de crédito asignada.

¿Qué es mejor abonar o pagar el minimo?

Si pagas más que el mínimo los intereses se reducen considerablemente. En cambio, si únicamente pagas el mínimo mes a mes los intereses siguen creciendo hasta llegar al punto que únicamente pagas intereses aunque ya hayas saldado la deuda. Así que, es mejor pagar más que el mínimo para que esto no te suceda.

¿Cuando te suben la línea de crédito?

Cuando tú solicitas el crédito Si ya lo analizaste y decides que necesitas un poco más de dinero para una buena inversión, considera aumentar tu línea de crédito. La mayoría de los bancos te pedirán: carta de exposición de motivos, comprar tus pagos al corriente y buen historial crediticio.

¿Cómo saber cuál es mi línea de crédito?

¿Cómo saber cuál es su límite de crédito? Por lo general, el límite se incluye en el estado de cuenta de su tarjeta de crédito o está disponible a través de su cuenta en línea. También puede llamar al número que se encuentra al reverso de la tarjeta para preguntarle a su proveedor.

¿Cuánto tarda en aumentar mi línea de crédito?

Los bancos suelen necesitar de 6 meses a un año para revisar el comportamiento con tu primera línea de crédito antes de pensar en elevarla. También esperan que la uses frecuentemente, de lo contrario, se preguntarán para qué quieres un incremento si la has usado una vez.

¿Cuál es el porcentaje que cobra el banco por un préstamo?

Las tasas de interés promedio para un préstamo personal no asegurado pueden ser de entre 5% y 36%. Las tasas de interés para préstamos estudiantiles federales son de 4.5% para pregrado, y poco más de 7% para posgrado y préstamos PLUS para padres.

¿Qué ventajas encuentras de las líneas de crédito frente a un préstamo?

A diferencia de los préstamos tradicionales donde pagas intereses por la totalidad del préstamo, en las líneas de crédito tan solo pagarás intereses por la cantidad de dinero utilizada. Es posible que algunas entidades cobren también unos intereses menores por el total dispuesto en la línea de crédito.

¿Qué se debe pagar primero los intereses o el capital?

Si se deben capital e intereses, el pago se imputará primeramente a los intereses, salvo que el acreedor consienta expresamente que se impute al capital.

¿Qué es el límite de crédito?

Se define como la cantidad máxima de dinero que un banco, o entidad financiera, puede dar a un cliente. Por lo tanto, si este pidiese una cantidad por encima de este límite de crédito, le sería denegada.

¿Qué pasa si adelanto el pago de la tarjeta de crédito?

¿Pagar mi tarjeta anticipadamente afecta mi historial crediticio? La realidad es que los bancos no te penalizan por pagar tu tarjeta de crédito antes de tiempo. Estos solo reportan si vas al corriente con tus pagos o si has dejado de pagar tu tarjeta.

¿Qué pasa si hago el pago para no generar intereses?

El importe de este pago considera el total del saldo deudor de la tarjeta de crédito, descontando los saldos que se encuentren en plan de pagos fijos, meses sin intereses y promociones de efectivo inmediato.

¿Qué pasa si pago mi tarjeta de crédito antes de la fecha de corte?

Si pagas antes de tu fecha de corte, es menor la cantidad que utiliza el banco para calcular cuántos intereses debes pagar. Es decir, estás ahorrándote intereses que hubieses pagado después de la fecha de corte. Mejor aún si pagas tu deuda en su totalidad, en ese caso no hay intereses que pagar en absoluto.

¿Qué es mejor abonar o pagar el minimo?

Si pagas más que el mínimo los intereses se reducen considerablemente. En cambio, si únicamente pagas el mínimo mes a mes los intereses siguen creciendo hasta llegar al punto que únicamente pagas intereses aunque ya hayas saldado la deuda. Así que, es mejor pagar más que el mínimo para que esto no te suceda.

¿Qué pasa si pago la tarjeta de crédito antes del corte?

¿Qué pasa si pago mi tarjeta de crédito antes de la fecha de corte? Si pagas tu tarjeta de crédito antes de la fecha de corte solo pagarás el monto consumido sin intereses.

¿Qué pasa si pago más de lo que debo en mi tarjeta de crédito?

Eso significa que pagará intereses sobre el monto que no canceló. Si paga el monto mínimo adeudado, el crédito es más costoso. Si no paga por lo menos el monto mínimo, su tasa de interés podría subir y quizás tenga que pagar cargos.

¿Cuándo se renueva el límite de la tarjeta de crédito?

¿Cuándo se renueva el límite de la tarjeta de crédito? El límite de la tarjeta se renueva cada mes cuando haces el pago del resumen. Dependiendo el tipo de gasto que hayas hecho, es decir si fue en un pago o en cuotas, irás recuperando parte de esos límites.

¿Cuánto es lo máximo que te puede prestar el banco?

Considera que el máximo que un banco puede prestarte será el 90% del valor del inmueble que deseas comprar, por lo que tendrás que contar con un ahorro propio para el porcentaje restante y los gastos que no están considerados en el crédito.