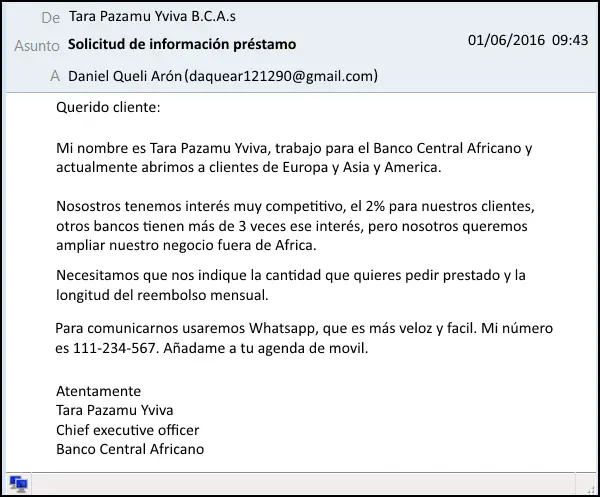

El modus operandi de los estafadores consiste en ofrecer, por medio de las redes sociales, préstamos atractivos y sin requisitos; y después, para requerir el pago de la deuda, recurren a la intimidación o extorsión de los deudores, así como el cobro de intereses excesivos.Los bancos por lo general te llaman para ofrecerte préstamos y no al revés. Otra forma de como te pueden estafar es pidiéndote que llames a ciertos números. La estafa está en que estos números son de alta paga, por lo que notarás la estafa en tu recibo del teléfono.

¿Qué se puede hacer cuando te estafan?

¿Qué hacer en caso de estafa? Lo primero que aconsejan los abogados penalistas de Forcam Abogados, despacho de abogados especialista en delitos de estafa, es identificar a los responsables de la estafa, y recolectar pruebas (documentación, etc) para presentarlas en un momento posterior.

¿Qué riesgos podemos tener al solicitar un préstamo?

Principales riesgos de tomar un préstamo Los principales riesgos que se afrontan en este tipo de productos son: Riesgo de tasa de interés: es la posibilidad de sufrir pérdidas (o pagar más) debido a cambios o variaciones en las tasas de interés.

¿Qué pasa si pido un préstamo y no lo pago?

Desde la primera cuota que dejemos de pagar, la entidad empezará a aplicar unos intereses de demora, intereses que son superiores a los ordinarios. Todos ellos se irán acumulando a la deuda inicial, de manera que, si seguimos mes a mes sin hacerle frente, la deuda crecerá y cada vez deberemos más dinero.

¿Cómo saber si te estafan?

Si usted recibe una llamada u otro tipo de comunicación solicitando un pago que le parezca raro, esta puede ser señal de intento de fraude. Por ejemplo, si usted está al día con los pagos de su tarjeta de crédito y recibe una llamada para hacer un pago por teléfono, podría ser un intento de estafa.

¿Qué pasa con las financieras que piden dinero por adelantado?

¡es un CRÉDITO FALSO! ¡IMPORTANTE! anticipado cuando solicites algún crédito o préstamo, pues se trata de un fraude. nunca contactan a sus clientes a través de redes sociales, solamente lo hará un defraudador.

¿Quién me puede prestar dinero para pagar mis deudas?

Entre las propuestas que tenemos para ti recomendamos a Yotepresto, Doopla, Prestadero, KuboFinanciero, Afluenta. Estas plataformas de crowdlending, ofrecen la posibilidad de elegir entre las finalidades del dinero solicitado, escoger créditos para pagar otras deudas.

¿Qué delito es no pagar una deuda?

La falta de pago es delito penal cuando se asocia a un “delito patrimonial”, es decir, cuando hay dolo o culpa de la persona, entre otros elementos.

¿Por qué cantidad de dinero me pueden embargar?

¿Por cuánto dinero te pueden embargar en México? Según abogados consultados, la cantidad por la que es efectivo el embargo es solamente por el monto del adeudo, incluidos intereses que se han acumulado hasta el día que se dio inicio con la demanda.

¿Qué es el riesgo en un prestamo?

El riesgo de crédito, o riesgo crediticio, es la posibilidad que tiene un acreedor de sufrir pérdidas derivadas de un impago, parcial o total, de los créditos concedidos a sus clientes/deudores en una operación financiera o comercial.

¿Qué ventajas o riesgos puedes experimentar al solicitar un préstamo?

Conocimiento actualizado y en tiempo real de la deuda existente con la entidad. Posibilidad de financiamiento inmediato para la adquisición de un bien. Capacidad de previsión de pagos gracias a su amortización a través de cuotas periódicas.

¿Qué es el riesgo de crédito?

El riesgo de crédito es uno de los principales riesgos financieros. Este riesgo se puede definir como el potencial incumplimiento generado por la imposibilidad real o el rechazo voluntario de un cliente para cumplir sus compromisos.

¿Qué datos te piden para estafar?

datos personales. nombre de las personas de tu grupo familiar. datos financieros como números de tarjetas de crédito, obra social, CUIT o CUIL. información que puede ser usada para el ciberdelito.

¿Cuando el crédito es bueno?

Aunque varía según los modelos de calificación crediticia, un puntaje de 670 o más generalmente se considera bueno. Para FICO, un buen puntaje oscila entre 670 y 739. VantageScore considera que un puntaje de 661 a 780 es bueno.

¿Cómo funciona el sistema de préstamos?

Un préstamo es un producto financiero que permite a un usuario acceder a una cantidad fija de dinero al comienzo de la operación, con la condición devolver esa cantidad más los intereses pactados en un plazo determinado. La amortización del préstamo se realiza mediante unas cuotas regulares.

¿Cómo saber si un contrato de préstamo es legal?

Pero lo que sí existe es una forma efectiva de saber si alguna es legal: consultando el Sistema del Registro de Prestadores de Servicios Financieros (Sipres) de la Condusef.

¿Cómo saber si han solicitado un crédito a mi nombre?

En línea. Revisa tu buró de crédito, da clic en el siguiente enlace https://www.burodecredito.com.mx/ para ir al sitio oficial.

¿Por qué cantidad de dinero te pueden demandar?

La cantidad por la que te pueden demandar será por el monto de tu deuda. Es muy importante que sepas que el embargo tiene un límite legal de 03 veces el monto del adeudo. Es decir, si debes $50,000.00 pesos, el máximo que te podrán embargar ya con intereses moratorios será de $150,000.00 pesos.

¿Qué pasa si una financiera te amenaza?

La CONDUSEF te recuerda que la cobranza extrajudicial ilegal es un delito que se perseguirá por querella, por lo que si eres víctima de amenazas o te intimidan por teléfono o por escrito, puedes acudir a las oficinas de la Comisión Nacional en donde además de presentar tu queja a través del REDECO, recibirás asesoría …

¿Que decirle a los cobradores?

Cuando un cobrador de deudas le contacte, averigüe lo siguiente: La identidad del cobrador de deudas, incluyendo: nombre, dirección y teléfono. El monto de la deuda, incluyendo cualquier tarifa como intereses, o costos de cobranza. Para qué y cuándo fue contraída la deuda.

¿Cuando una deuda se convierte en delito?

La transmisión de bienes que realice el deudor debe provocar una insolvencia total o parcial que dificulte o impida el embargo de bienes para el abono de la deuda. Asimismo, no habrá consideración de delito si el deudor transmite sus bienes pero continúa pudiendo hacer frente a la deuda con los que no ha trasmitido.

¿Cómo demandar a una financiera por acoso?

Vía telefónica: Comunícate al Centro de Atención Telefónica de la CONDUSEF, desde cualquier parte de la República Mexicana, al número 01 800 999 80 80.

¿Cuándo caduca legalmente una deuda?

¿Cuántos años dura una deuda para caducar?

La prescripción de deudas comerciales es de cuatro años. Si tiene deudas con tarjetas de crédito, pagarés, letras de cambio, telefonía, vehículos, electrodomésticos, etc., según el artículo 984 del Código de Comercio son deudas que prescriben en el plazo de cuatro años.

¿Qué pasa si dejas de pagar a una financiera?

Entonces, ¿qué pasa si no puedes pagar tu préstamo personal? Desde la primera cuota que dejes de pagar, el banco comenzará a aplicarte intereses moratorios, estos suelen ser superiores a la tasa de interés que tiene tu crédito y se suman a la deuda inicial, por lo tanto, ésta crece.

¿Que te pueden embargar si no pagas un préstamo personal?

El impago de una deuda personal y el embargo: ¿Te pueden embargar? Al no pagar las deudas, la ley estipula que se pueden embargar tanto objetos de valor, como lo que se recibe por concepto de salario o rentas. Por ello, para que tengas una tranquilidad financiera, debes evitar al máximo llegar hasta esta situación.